前言

DeFi正稳步重塑传统金融体系,开辟出全新的金融环境。在比特币之后,DeFi引领的新价值主张不断涌现,其中借贷协议、去中心化交易所(DEX)、Farm 收益和质押处于金融革新的前沿。

在众多DeFi应用中,稳定币的作用尤为重要。稳定币是确保DeFi及整个加密领域正常运作的关键。其中USDC、USDT 和DAI 等稳定币在维持加密货币市场稳定性方面发挥着核心作用,它们为交易者和投资者提供了避开市场波动的有效手段。MakerDAO 致力于将稳定币生成与DeFi 借贷结合,旨在为DeFi及其发展创造理想环境。截止至 2024 年 9 月 9 日,MakerDAO TVL 为 $5.122B 。MakerDAO 在 8 月 27 日宣布品牌更名为 Sky Protocol,并对其治理代币 MKR 和稳定币 DAI 进行重要升级,MKR 将升级为新的治理代币 SKY,而 DAI 将升级为新的稳定币 USDS(Sky Dollar)。下文将对升级前的MakerDAO 进行介绍。

什么是 MakerDAO?

MakerDAO 是一个基于以太坊的协议,旨在通过去中心化的方式维持 DAI 的稳定性。DAI 是一种与美元挂钩的稳定币,由 Maker 协议支持。用户可以通过锁定加密资产(如BTC、ETH)来生成 DAI,并在需要时取回抵押的资产。该系统消除了对传统中心化金融机构的依赖,使用户能够更自主地管理货币。

Maker 协议依赖两种核心代币:DAI 和 MKR。DAI 是稳定币,通过抵押资产生成,而 MKR 是治理代币,赋予持有者对协议提案的投票权。MKR 持有者可以通过投票调整利率、债务上限等核心参数,从而确保协议的平稳运行。

与传统金融体系不同的是,MakerDAO 的决策过程由社区共同管理,治理过程更加去中心化。这种开放的治理结构避免了传统中心化金融机构可能带来的不透明和不公平现象。

什么是 DAI?

DAI 是由 MakerDAO 系统生成的一种特定类型的加密货币,其核心特征是与美元保持软挂钩,即 1 DAI 约等于 1 美元。作为稳定币,DAI 的价值相对稳定,不像比特币或以太坊等其他加密货币具有强烈波动性,因此在DeFi 生态系统及其外部得到了广泛应用。DAI 的稳定性是通过一套算法机制得以维持的——任何生成或借入 DAI 的用户,必须在 Maker 平台上开设抵押金库,并存入相关资产作为抵押品。抵押品的价值必须始终高于生成的 DAI 数额,如果抵押品的价值下降至临界点,智能合约将自动触发清算。

MakerDAO 的主要功能

在DeFi生态系统中,MakerDAO 和其 DAI 稳定币因其广泛的应用场景(包括借贷、交易及在市场波动时作为稳定的价值存储工具)而备受认可。以下是 MakerDAO 的一些关键功能:

DAI 稳定币

DAI 是一种与美元挂钩的加密货币稳定币,旨在与美元维持 1 比 1 的汇率。不同于传统金融机构发行的稳定币,DAI 的抵押品主要为 BTC、ETH 及其他经过 MKR 持有者认可的资产。用户通过在 MakerDAO 平台上锁定抵押品来生成 DAI,从而获得去中心化且有抵押支撑的稳定币。

抵押债务头寸 (CDP)

生成 DAI 的过程需要用户在 MakerDAO 平台上创建抵押债务头寸(CDP)。这一智能合约允许用户将其资产锁定作为抵押品,并根据抵押资产的价值生成相应数量的 DAI。用户需维持一定的抵押率,以确保系统稳定。如果抵押资产的价值跌破某个临界点,CDP 将被清算,锁定的抵押品将被拍卖以偿还债务。

MKR 代币

除了 DAI,MakerDAO 还设有治理代币 MKR。MKR 持有者在平台治理中扮演关键角色,负责制定与参数设置、风险管理和系统治理相关的决策。MKR 还用于支付系统内的费用和罚款。当 CDP 被清算时,部分抵押品用于回购并销毁 MKR,从而减少代币供应。

治理与投票

MKR 持有者通过参与对平台提案和参数调整的投票,直接参与 MakerDAO 的治理。去中心化的治理机制允许社区集体决定稳定费率(即生成 DAI 的利率)、可接受的抵押品类型及其他关键参数。

去中心化与稳定性

MakerDAO 旨在提供一种不依赖于中心化机构或传统金融系统的稳定币(DAI),以增强市场稳定性。其去中心化和透明性设计可以降低操控风险,确保 DAI 的稳定价值。

透明性

MakerDAO 运行在区块链上,系统的操作流程具有高度透明性和可审计性。用户可以通过区块链追踪 DAI 的发行和流通情况,确保整个系统的公开透明。

代币升级规则

MakerDAO 的代币和产品发布将于 2024 年 9 月 18 日举行。品牌升级后的代币更新主要涉及以下两个代币。

USDS

USDS 将是 Sky 生态系统的升级稳定币。

USDS 可以从 Dai 升级而来,或将 USDC 以 1:1 的比例进行转换,USDS 也可转换回 Dai,代币的升级是用户自愿选择的。

SKY

Sky 生态系统的治理代币是 SKY。

MKR 的持有者可以将 MKR 升级为 SKY,SKY 也可以转换回 MKR,在代币升级时,用户的每一枚 MKR 可获得 24,000 枚 SKY,代币的升级是自愿选择的。

DAI 代币经济体系

作为 MakerDAO 生态系统的核心组成部分,DAI 代币的经济体系依托于复杂的机制,以维持 DAI 的价值稳定在接近 1 美元的水平。以下是 DAI 代币经济体系当中的几个核心要素:

稳定性与挂钩:DAI 的核心目标是保持其价值接近 1 美元。系统通过超额抵押机制和智能合约来实现这一目标,以确保其稳定性。

抵押机制:DAI 的生成依赖于用户将加密资产作为抵押品锁定在智能合约中,这些抵押品形成抵押债务头寸(CDP)。除了 BTC、ETH,社区认可的其他加密资产也可以用作抵押品。

超额抵押:生成 DAI 时,用户需保持远高于 100% 的抵押率。这种高抵押比率确保了抵押品的价值远高于生成的 DAI,从而降低了系统面临的抵押不足风险。

稳定费:用户在通过抵押资产生成 DAI 时需支付费用。费用由 MakerDAO 社区通过治理机制设定,旨在激励用户及时偿还 DAI,并帮助维持其稳定性。

清算机制:当抵押品的市场价值因波动而跌至设定阈值以下时,系统启动清算程序,出售抵押品以偿还未偿 DAI,确保 DAI 始终保持足够的抵押支持。

DAI 储蓄利率 (DSR):DAI 储蓄利率是一种机制,允许 DAI 持有者通过将其 DAI 锁定在 DSR 智能合约中获得利息。此利率由社区治理根据市场条件进行调整。

Spark: Spark 的使命是增强 DAI 生态系统。作为生态系统的一部分,Spark 构建和管理 DeFi 基础设施。Spark 主要包含三个产品类别:SparkLend、现金和储蓄和 SparkConduits 。其中SparkLend 是一个基于 Aave v3 的开源代码所构建的去中心化借贷市场。

债务上限:系统中通过 CDP 生成的 DAI 总量受到债务上限的限制,该上限由 MKR 代币持有者设定,以管理系统的整体风险敞口。

销毁与拍卖:当用户支付稳定费或罚款时,支付的 MKR 代币将被销毁,减少市场中的 MKR 总供应量。此外,在 CDP 清算的情况下,可能会出售 MKR 代币以偿还系统中的未偿债务。

自动化做市商 (AMM):系统依赖去中心化的自动化做市商支持 DAI 的交易,这些做市商在维持 DAI 与美元挂钩的过程中发挥了关键作用。

DAI 的应用场景

DAI 的稳定性赋予了其广泛的应用场景。作为稳定的价值存储方式,DAI 被广泛用于对冲市场波动,以此来避免加密货币价格剧烈波动带来的风险。在去中心化交易中,交易者使用 DAI 作为记账单位,从而提供相对稳定的交易对。DAI 也是 DeFi 借贷平台的核心资产之一,用户通过抵押资产借入 DAI,受益于其价值稳定,不必担心偿还贷款时的币值波动。

在提供收益和提供流动性方面,DAI 也扮演着重要角色。DeFi 用户常通过向去中心化交易所(DEX)和流动性池提供 DAI,以赚取交易费用和奖励。其稳定性使其成为流动性提供中的首选资产。同时,DAI 还被广泛用于跨境汇款和国际支付,其低费用和价格稳定性使其成为转移价值的理想选择。

对于企业和个人,DAI 可以帮助降低持有其他数字资产时所面临的价格波动风险。例如,接受加密货币付款的企业或者个人可以将资金转换为 DAI,以确保资金的价值不会因市场波动而变化。此外,许多DAPP 和区块链项目已经将 DAI 集成为其生态系统中的稳定货币,以进一步增强平台的可用性和用户体验。

MakerDAO 如何运作?

MakerDAO 的治理由 MKR 代币持有者主导。MKR 持有者通过“执行投票”对关键决策进行表决,若提案获得通过,相应的代码将被修改以实施该提案。在执行投票之前,提案需经过社区的初步评估,即提案投票。虽然任何人均可在 MakerDAO 论坛上提出提案,但只有 MKR 持有者才能对这些提案进行投票,且投票权重依据持有的代币数量,而非持有者数量。

MKR 持有者还负责设定 DAI 储蓄利率(DSR),即 DAI 持有者在平台上储蓄 DAI 时所能获得的利率。当 DAI 价格高于 1 美元时,储蓄利率通常会被下调以减少需求;而当 DAI 价格低于 1 美元时,则会提高储蓄利率以刺激需求。

生成 DAI 的过程涉及将以太坊(ETH)或其他经认可的加密货币存入 MakerDAO 的智能合约,这些资产作为抵押品生成 DAI。生成 DAI 所需的抵押品价值必须至少为所生成 DAI 的 150%。若抵押品的价值低于该比例,抵押债务头寸(CDP)将被清算,抵押品会被出售以偿还 DAI 债务及相关费用。DAI 储蓄利率(DSR)允许用户通过锁定 DAI 来赚取利息,该利息由生成 DAI 时收取的稳定费提供资金支持。

相关数据

2020 年,MakerDAO 以房地产开发担保贷款项目 6s Capital 为抵押物构建 了 RWA 金库,并与基于 RWA 的借贷平台 Centrifuge 合作,将抵押物代币化。MakerDAO 在 2022 年 5 月发布的 Endgame 计划中,也强调 MakerDAO 构建去中心化稳定货币的其中一个关键部分是将 RWA 作为抵押品。

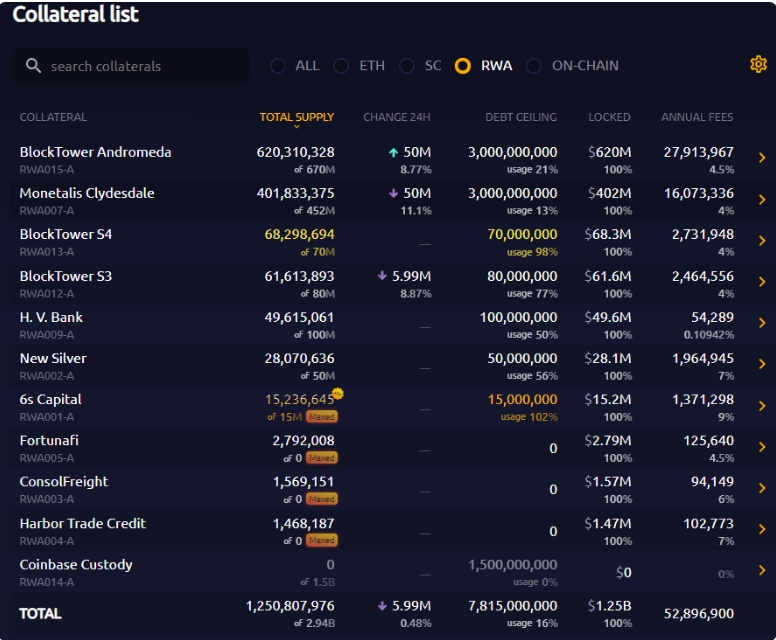

根据 MakerBurn 的数据,目前共计有 11 个 RWA 项目,12.5 亿美金的资产作为 MakerDAO 的抵押物。

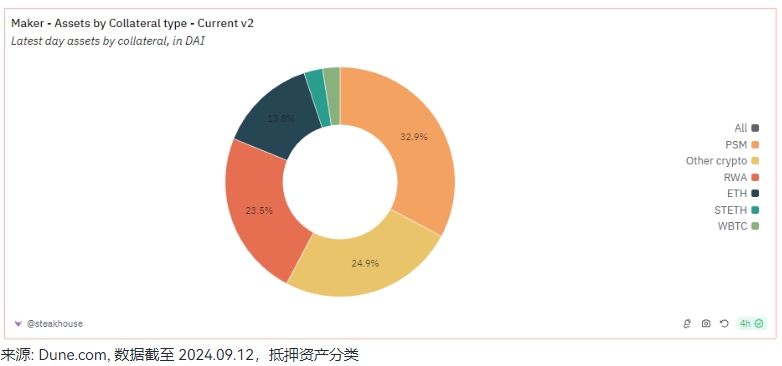

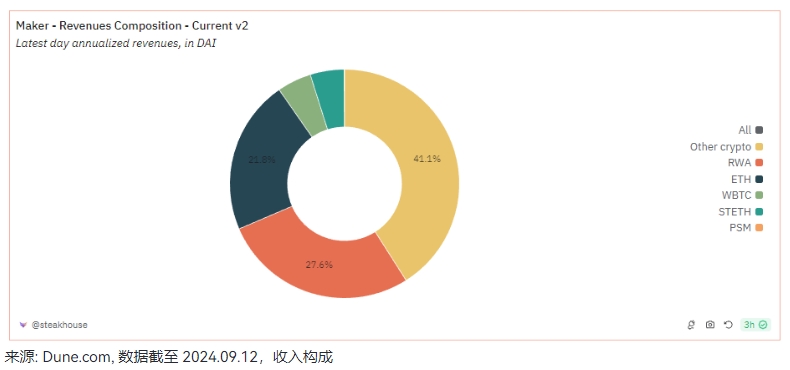

Maker DAO 于 20 年 7 月份针对 DAI 的流动性推出了PSM(锚定稳定模块),目的是为 DAI 的价格提供双边缓冲保护。用户可以存入 USDC 等协议支持的稳定币资产,按照 1:1 的固定汇率铸造出 DAI,交易费用为 0.1%。根据 Dune 数据显示,截至目前,MakerDAO 的抵押品中有大概32.9% 的抵押品为 PSM 相关资产,23.5%为 RWA 资产。

其中RWA 资产带来的收益大幅度增加了 MakerDAO 的利润。约占据总收益的 27.6%。

MakerDAO 有哪些风险和挑战?

稳定性依赖于抵押品价格波动

根据上图可以看出,MakerDAO的抵押品中有大概20%的抵押品为 BTC 或者 ETH 相关资产。DAI 的稳定性取决于其价值波动。由于 BTC、ETH 的价格不稳定,这对维持 DAI 代币与美元的稳定兑换比率形成了挑战。

清算风险

当市场波动导致抵押品不足以偿还债务时,MakerDAO 通过自动化流程进行清算。若清算过程未能产生足够的 DAI,未偿债务将转移至“Maker 缓冲池”。若缓冲池中的 DAI 不足,系统将通过债务拍卖铸造并出售 MKR 代币。

新型抵押品的监管风险

根据上述图表显示,当前Maker DAO 的抵押资产中,PSM 相关资产占据了32.9%的比重,RWA 资产占据了23.5%的币种。这种对中心化稳定币和现实世界资产 RWA 的依赖可能引发监管风险,导致去中心化 DAI 稳定币系统失去公信力。

预言机的价格偏差

MakerDAO 依赖预言机将价格数据输入智能合约。由于区块生成速度较慢,预言机可能出现价格偏差,这可能导致 MakerDAO 债务持有人因不准确的价格输入而被迫清算。

总结

MakerDAO 作为以太坊区块链上最成熟的去中心化应用之一,通过其独特的双代币模型(MKR 和 DAI)实现了去中心化金融平台的经济赋能。该平台允许用户利用加密资产进行抵押并生成 DAI 稳定币,从而参与多种去中心化金融活动。随着技术和应用的不断扩展,MakerDAO 在未来的发展中具有广阔的前景,并可能继续在去中心化金融领域发挥引领作用。

声明:本网站所有相关资料如有侵权请联系站长删除,资料仅供用户学习及研究之用,不构成任何投资建议!