在行业内有一个普遍的观点,认为除了比特币和稳定币之外,没有其他有价值的应用。上一轮周期的驱动力完全是投机,自2022年市场崩盘以来,进展寥寥无几。行业内充斥着没人使用的基础设施,而资助这些基础设施的风险投资者可能因为资本错配而付出代价。

后一部分确实有一定的道理,因为市场开始惩罚无脑的基础设施投资,同时那些真正的赢家开始在加密经济的基础上浮现出来。然而,前一部分,即相对于基础设施来说,应用很少,且自上一轮周期以来进展甚微的观点,一旦我们观察数据,就显得站不住脚了。

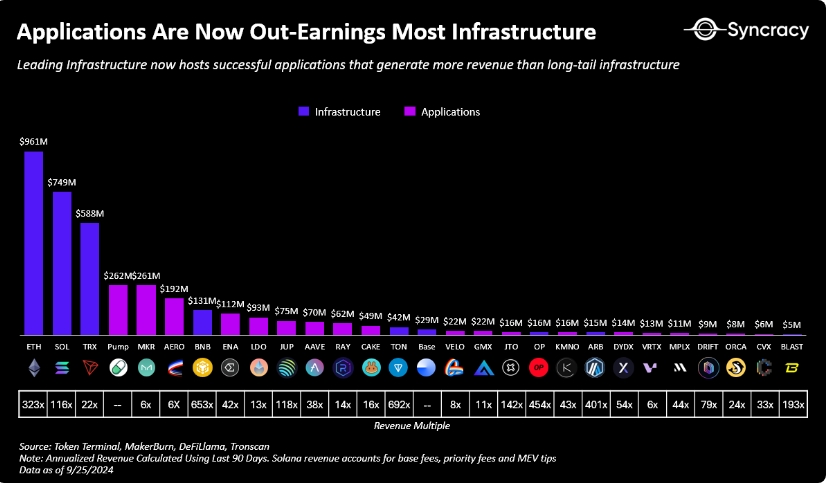

与普遍认知相反,应用时代已经到来,许多应用的收入已经超过了基础设施。以以太坊和Solana为代表的领先平台上,许多应用已经产生了八位数到九位数的收入,并且年增长率达到了三位数的百分比。然而,尽管这些数据非常亮眼,应用的估值仍然比基础设施低得多,后者的平均收入倍数大约是前者的300倍。虽然像ETH和SOL这样位于智能合约生态系统中心的基础设施资产可能会保持一定的价值存储溢价,但非货币性的基础设施资产,比如L2代币,随着时间推移,其倍数可能会压缩。我们在Syncracy认为,市场尚未完全意识到这一现实,领先的应用已经准备好在资金从非货币性基础设施流出后迎来更高的估值。

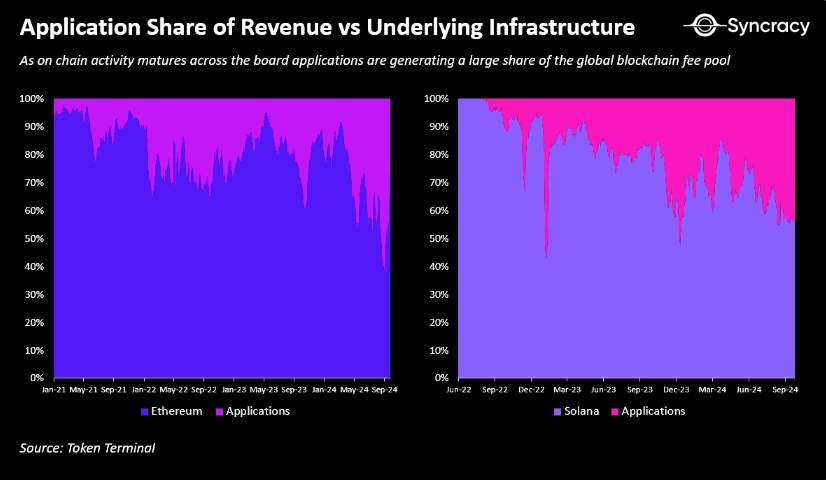

应用程序在全球区块链费用池中占据更大份额,并且收入超过大部分基础设施资产,标志着未来发展的一个关键转折点。数据显示,在以太坊和Solana这两个主要的应用生态中,应用的收入份额正在逐渐超越底层平台。这一趋势预计将进一步加速,应用通过提升对经济利益的掌控,并且垂直整合来优化用户体验。即使是曾经以Solana同步可组合性为优势的应用,现在也逐步将部分操作转移到链下,并通过二层网络和侧链扩展规模。

重型应用的崛起

“Rollapp”的发展是否不可避免?随着应用程序面临单一全局状态机在链上高效处理所有交易的局限性,区块链模块化的趋势似乎不可避免。例如,尽管Solana的性能非常出色,但在今年4月,仅有几百万用户每天交易模因币时,它已经开始出现瓶颈问题。虽然Firedancer的出现将有所帮助,但它是否能够提供数倍的性能提升以应对每日数十亿活跃用户,甚至还包括AI代理和企业用户,仍然存疑。如上所述,Solana的模块化已经开始。

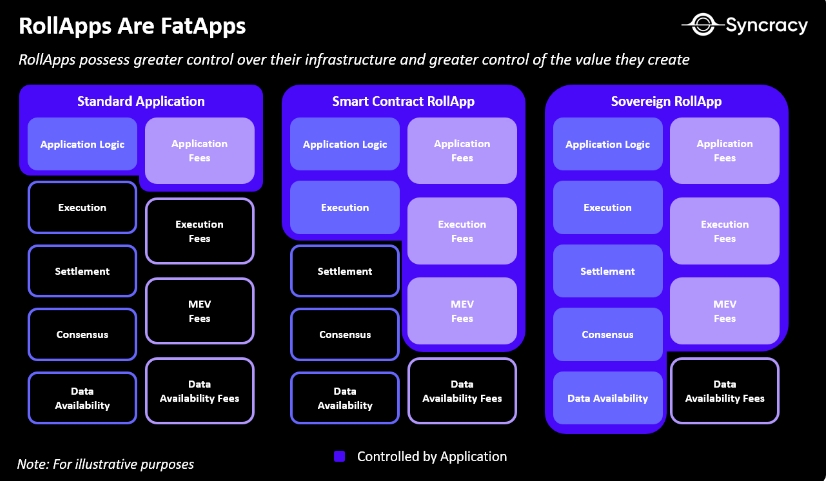

真正的问题在于这一转变将会到何种程度,以及有多少应用最终会将操作迁移到链下。在一个服务器上运行全球金融系统——这是任何一体化区块链的基本理念——将要求全节点在超大规模数据中心运行,这几乎不可能让普通用户独立验证链的完整性。这将破坏任何可扩展区块链的核心属性,即确保稳固的财产权并抵御操控和攻击。而通过Rollup,应用可以将这些带宽需求分散到独立的排序器集群中,既可以实现超大规模性能,又能通过底层基础层的数据可用性采样,确保最终用户的验证。此外,随着应用的扩展并与用户建立粘性关系,应用可能会要求其底层基础设施提供最大程度的灵活性,以最好地满足用户需求。

这种情况已经在以太坊上发生——作为最成熟的链上经济体,领先的应用如Uniswap、Aave和Maker正在积极开发自己的Rollup。这些应用不仅仅在寻求扩展性,还在追求更多功能,例如定制执行环境、替代经济模型(如原生收益)、增强的访问控制(如权限部署)以及专门的交易排序机制。通过这些方式,应用不仅提升了用户价值,降低了运营成本,还在与底层基础设施相比,获得了更大的经济控制权。链抽象和智能钱包将进一步使这个以应用为中心的世界更加无缝,并逐渐减少当前不同区块空间之间的摩擦。

在短期内,Celestia 和 Eigen 等新一代数据可用性提供商将是推动这一趋势的关键力量,为应用提供更大的扩展性、互操作性和灵活性,同时确保低成本的验证能力。然而,从长期来看,任何希望成为全球金融系统基础的区块链都必须在扩大带宽和数据可用性的同时,确保最终用户可以以低成本进行验证。以Solana为例,尽管其架构理念是集成的,但已经有团队在研究轻客户端验证、零知识压缩和数据可用性采样,以实现这一最终目标。

再次强调,这里关注的重点并非具体的扩展技术或区块链架构。完全有可能通过代币扩展、协处理器和临时性Rollup,集成式区块链就能够实现扩展,同时为应用提供必要的定制化功能,而不会破坏其原子性组合能力。无论如何,未来的趋势是,应用将在经济控制和技术灵活性方面不断前进。应用收入超过其底层基础设施的趋势看起来已不可避免。

区块链价值捕获的未来

从现在开始,最重要的问题是,随着应用在未来几年内获得更多的经济控制,价值将在应用和基础设施之间如何分配?这种转变是否标志着应用将在未来几年内创造类似于基础设施的巨大成果?在Syncracy看来,尽管应用会逐渐捕获全球区块链费用池中更大的份额,但底层基础设施(L1)可能仍然会为少数玩家创造更大的收益。

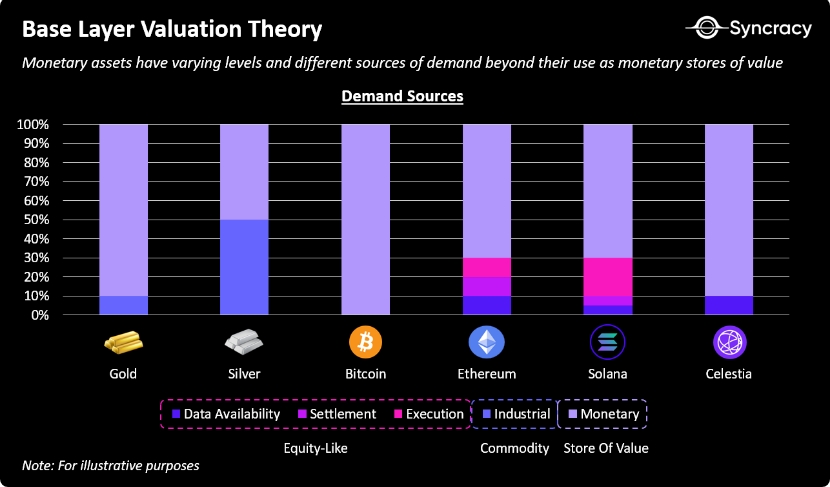

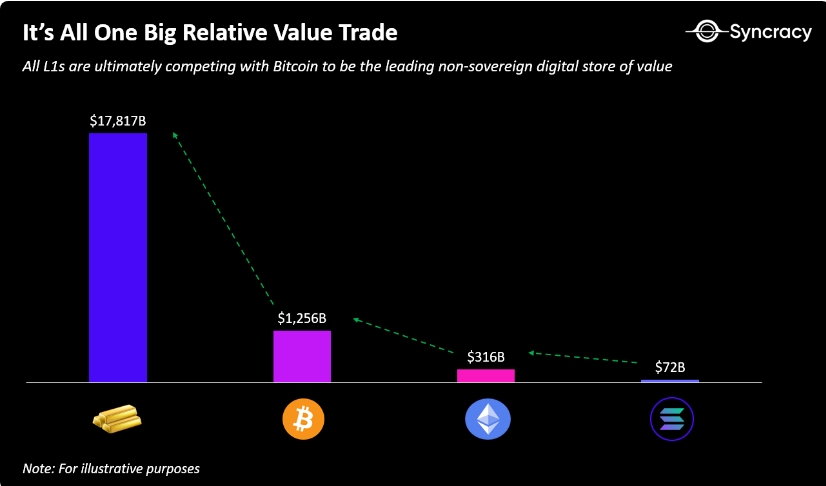

支撑这一观点的核心逻辑是,从长远来看,所有的基础层资产,如BTC、ETH和SOL,将作为无主权的数字价值存储相互竞争——这是加密经济中最大的可服务市场(TAM)。虽然通常的观点将比特币类比为黄金,将其他L1资产视为类似于股票的存在,但这种区分主要是由叙事驱动的。从根本上说,所有原生区块链资产都具备共同的特性:它们是无主权的,抗扣押的,并且可以跨国界数字化转移。实际上,这些特性对于任何想要托管独立于国家控制的数字经济的区块链都是至关重要的。

关键差异在于它们实现全球普及的战略。比特币直接挑战央行,试图取代法定货币成为全球主导的价值存储。而像以太坊和Solana这样的L1区块链则致力于在网络空间中建立一个平行的经济体,随着它们的发展,ETH和SOL自然产生需求。实际上,这种情况已经在发生。除了作为交换媒介(用于支付Gas费用)和计价单位(如NFT定价),ETH和SOL也是各自经济体中的主要价值存储工具。作为权益证明(Proof-of-Stake)资产,它们直接捕获链上活动产生的费用和最大可提取价值(MEV),并且这两种资产在各自生态系统中具有最低的对手方风险,是链上最为优质的抵押品。而作为工作量证明(Proof-of-Work)资产,BTC不为持有者提供质押或费用收益,而是纯粹作为商品货币运行。

尽管构建一个平行经济体的战略看起来非常宏大,并且只有少数甚至可能没有人能够真正达到最终目标,但与比特币直接与国家经济竞争相比,这种策略可能最终证明更容易实现。事实上,以太坊和Solana的做法类似于国家历史上如何竞争储备货币地位:首先建立经济影响力,然后鼓励其他人采用你的货币进行贸易和投资。

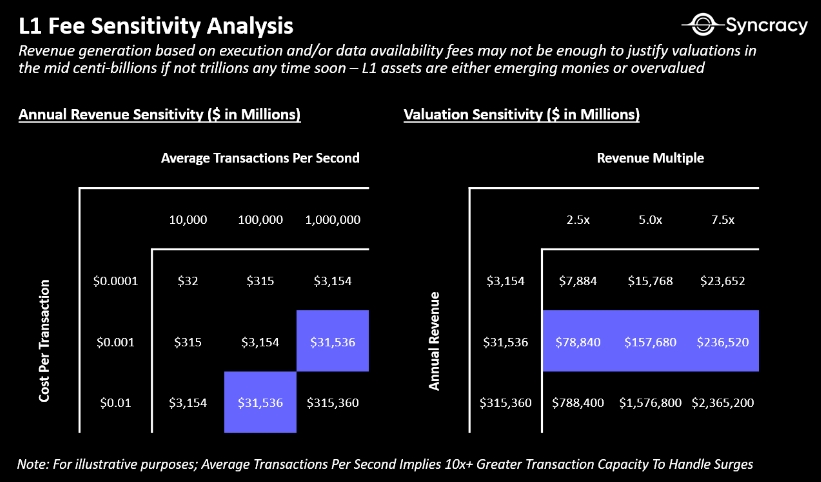

虽然专注于通过费用生成这种可衡量的价值积累过程会让人觉得更具吸引力,但这种方法可能会带来令人失望的结果。除了区块链通过其自身发行的、无实物支撑的货币来生成费用的明显循环复杂性外,未来可捕获的费用规模也可能没有人们想象的那么大。

以MEV(最大可提取价值)为例。MEV不仅不太可能成为一个足以支撑当前估值的庞大产业,而且其在链上活动中的占比可能会随着时间推移逐渐减少,并逐渐向应用倾斜。MEV在传统金融中的最接近类比是高频交易(HFT),其全球年收入估计为100亿到200亿美元。此外,区块链目前可能从MEV中获得的收益过高,随着钱包基础设施和订单路由的改进,MEV的收益可能会逐渐下降,而应用也在努力将MEV内部化并最小化。我们真的期望某条区块链的MEV收入能超过全球HFT行业的全部收入,并且100%归属于验证者吗?

同样,尽管执行和数据可用性费用可能是有吸引力的收入来源,但它们在短期内也不太可能支撑数千亿甚至上万亿美元的估值(全球只有少数机构的价值达到这个量级)。为了接近这样的估值,交易量需要呈指数级增长,同时费用必须足够低以实现主流采用——这一过程可能轻松耗时十年。

注意:Visa 的处理能力高达 65,000 tps(每秒交易量),但其平均持续处理量约为 2,000 tps

那么,什么才能为支付验证者继续提供其关键服务提供足够的价值?区块链可能像其历史上一直所做的那样,通过货币通胀作为类似于税收的永久性补贴来维持自身。实质上,资产持有者随着时间的推移失去一小部分财富,以补贴为应用提供丰富区块空间的验证者,而这些应用将货币价值引导至区块链的基础资产。

总体而言,值得考虑更为悲观的观点,即区块链的估值应基于其产生的费用,而随着应用获得更大的经济控制权,这些费用可能无法长期支撑高估值。这种情况并非没有先例——在20世纪90年代的互联网繁荣时期,电信公司吸引了大量对基础设施的过度投资,但许多公司最终被商品化。尽管AT&T和Verizon等少数电信公司成功转型并存活下来,但大部分价值转移到了基础设施之上的应用,例如谷歌、亚马逊和Facebook。这种模式在加密经济中重演的可能性并非为零,即区块链提供了必不可少的基础设施,但应用层捕获了更多的价值。然而,就目前而言,在加密经济的投机早期阶段,这一切都像是一场相对价值的竞赛——BTC追逐黄金,ETH追逐BTC,SOL追逐ETH。

应用时代与加密货币时代

从更广的视角来看,加密经济正在经历从投机性实验到创收型业务和活跃的链上经济的重大转变,这些经济活动为区块链原生资产带来了真正的货币价值。尽管当前的活动规模看似有限,但随着这些系统的扩展和为用户提供更具吸引力的体验,其增长正在呈指数级上升。在Syncracy,我们相信多年后回顾这个时代时,我们会感到好笑,无法理解当初为什么有人会怀疑这个领域的价值,因为这么多重要的趋势显而易见。

应用时代已经来临,伴随而来的是区块链将产生比以往更强大的无主权数字价值存储。

特别感谢Chris Burniske、Logan Jastremski、Mason Nystrom、Jonathan Moore、Rui Shang和Kel Eleje的反馈与讨论。

声明:本网站所有相关资料如有侵权请联系站长删除,资料仅供用户学习及研究之用,不构成任何投资建议!