Liquity(LQTY)介绍

Liquity 是一个建立在以太坊上的去中心化借贷协议,用户可将 ETH 作为抵押品,获取无需支付利息的 LUSD 贷款,仅需支付一次性的借款/赎回费用。

LUSD 是一种与美元挂勾的抵押稳定币,用户通过智能合约将 ETH 抵押锁定后,可创建一个称为 “Trove” 的个人头寸,并且铸造 LUSD 来获得即时流动性。

铸造 LUSD 的用户必须确保每个 Trove 的抵押率超过 110%,否则智能合约会将锁定的 ETH 清算以偿还 LUSD 贷款。

任何持有 LUSD 的用户,皆能以 LUSD 稳定币换取价值 1 USD 的 ETH 抵押品。赎回及清算机制确保 LUSD 有充分储备维持最低 1 美元的价值,抵押率

110% 也限制了 LUSD 的价格上限。

LUSD 利用市场上的套利机制调节市场上的货币供给,自动的通胀与通缩可以更进一步确保 LUSD 与美元价格的锚定。

Liquity 也提供 LUSD 存款的收益服务,通过智能合约将 LUSD 存入称为 “稳定池” 的用户,能够赚取其他用户的借款、赎回、以及清算费用。

当市场上没有其他用户清算抵押率不足的 Trove 头寸时,稳定池的存款用户将作为最终清算人偿还 LUSD 欠款并取得 ETH 抵押品。

如果稳定池的资金不足以偿还 Trove 的 LUSD 欠款时,被清算的 LUSD 债务和抵押品将重新分配给其他的 LUSD 借款用户,作为维持借贷清算流程完备性的保险机制。

Liquity 独特的设计,使得低抵押率贷款得以实现,利用经济诱因使 LUSD 维持挂钩,而无需仰赖社群治理或利率干预等手段控制。

Liquity 的运作机制

任何抵押稳定币的发行,都牵涉到以下几个核心概念:

抵押

铸造

赎回

清算

套利

没有抵押品储备的稳定币,会因资不抵债而丧失兑现能力。赎回机制可以控制市场上流通的货币供给,产生通膨与通缩,有助于稳定汇率。清算是为了避免系统坏帐造成稳定币超量发行。套利是维持稳定币与法定货币面值挂钩的关键,通过市场机制与经济诱因让套利者交易,让稳定币和法币之间保有固定的兑换率。 Liquity 协议在各个项目上都有独特的设计,以实现 LUSD 的无息借贷和稳定汇率。

抵押及铸造

任何人都可以将 ETH 存入和锁定在称为 Trove 的金库中作为抵押品,以铸造不超过抵押品美元价值 90.91% 的 LUSD 稳定币。

换句话说,Trove 必须始终保持 110% 的最低抵押比率(MCR),亦即(抵押品价值/LUSD借款) 的比值必须超过 110%。

抵押品的价值超过 LUSD 借款,是为了确保 LUSD 的兑现能力。借款人可以随时在抵押率大于 110% 时借入更多的 LUSD,若抵押率下降至接近 110% 时,

需要提供更多抵押品才能铸造出更多的 LUSD。

Liquity 的智能合约限制创建 Trove 金库的最低债务为 2000 LUSD,偿还时必须结清 2000 LUSD 以下的贷款,避免许多低抵押率的小额贷款影响协议的整体抵押率。

用户借款时,Liquity 协议仅会收取一次性的 LUSD 费用,无需支付任何利息,只要抵押率足够即可无期限地借款。 LUSD 的借款费率会依照所有用户的借款

频率动态调整,长时间无人借款时会逐渐降低,在 0.5% ~ 5% 之间浮动。

赎回

Liquity 允许 Trove 中有抵押品的用户支付 LUSD 欠款赎回等面值的 ETH 抵押品。例如说,1 LUSD 可以赎回价值 1 USD 的 ETH 抵押品。

完全赎回的 Trove 表示债务归 0,因此将自动关闭。 Liquity 协议不允许任何 Trove 留下低于 2000 LUSD 的非零债务,且会对赎回用户收取一次性的 ETH 费用,赎回费率依照所有用户的赎回频率动态调整,长时间无人赎回时会逐渐降低,基础费率为 0.5%。

智能合约会优先使用赎回的 LUSD 偿还当前抵押率最低(风险最高)的 Trove,并将相应数量的 ETH 从转移给赎回者,因此赎回可以提升协议的整体抵押率降低系统性风险。

清算

为了确保流通的 LUSD 稳定币有充分的抵押品储备,抵押率低于 110% 的 Troves 将被清算关闭。当清算发生时,任何人都能代替借款用户偿还 LUSD 债务取的 ETH 抵押品的所有权。依照优先级共分成三种清算机制。

用户协助清算

市场上的清算人向 Liquity 协议注入 LUSD 流动性,取得 ETH 抵押品。清算人将收到 gas 补偿(200 LUSD + ETH 抵押品价值的 0.5%)作为提供清算服务的奖励。

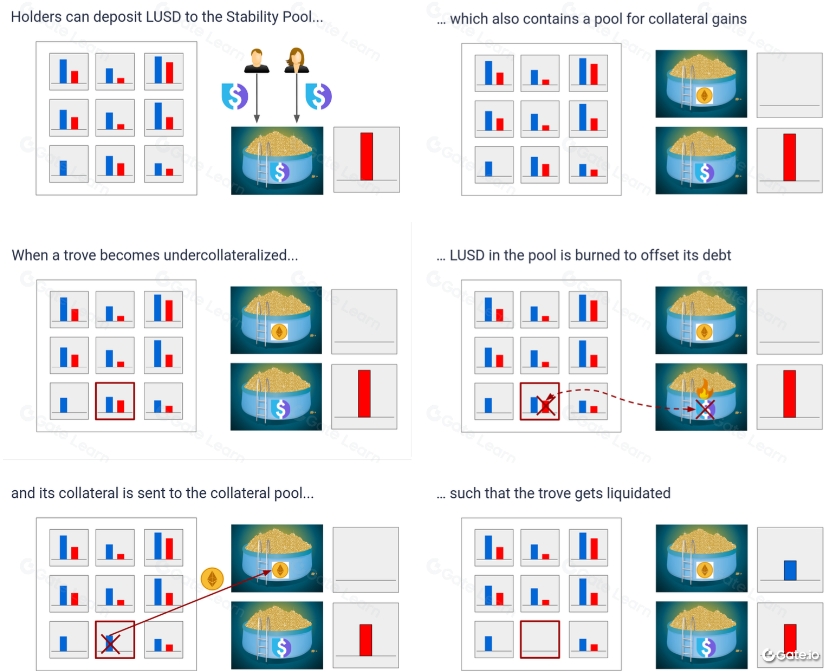

稳定池清算

LUSD 的持有人可将 LUSD 存至 Liquity 的稳定池中赚取收益(铸造费 + 清算费)。当市场上没有清算人即时提供清算服务时,稳定池存款会吸收 LUSD 债务并获得 ETH 抵押品。由于 ETH 为超额抵押,清算发生时稳定池存款人可从折扣的 ETH 中赚取差价,另外稳定池的存款用户也能获得 LQTY 代币的奖励。

原则上存入的 LUSD 可以随时从稳定池中提款, 但是当系统中存在可清算的 Troves 时,将暂时禁止存款提款的功能,以确保债务顺利偿还。

以下图中待清算的红色债务与蓝色抵押品为例,假设这个 Trove 中只剩下价值 10,900 USD 的 ETH 抵押品和积欠 10,000 LUSD 的债务,稳定池将销毁

10,000 LUSD 来吸收债务并取得价值 10,900 USD 的 ETH。

借款用户的债务再分配

稳定池中的 LUSD 存款可能不足以偿还所有待清算 Trove 的债务,或是在稳定池清算过程中耗尽 LUSD 存款,使得 Trove 的债务只能部分吸收。

在这种情况下,系统会重新分配待清算 Trove 的剩余债务和抵押品给其他尚未被清算的 Troves。分配比例和 Trove 中的抵押品数量成正比,抵押率高的

Trove 将分配到更多的债务和抵押品,确保 Liquity 协议不会发生系统性的崩溃和连锁清算。

恢复模式

在抵押品价格崩盘、市场上缺乏清算人、稳定池耗尽、且连续债务再分配的极端情况下,Liquity 协议仍然有资不抵债的可能性,造成流通的 LUSD 没有储备

支撑。

假设因为债务再分配使大量的 Trove 关闭,最后帐上仅存 1 个 Trove 积欠 LUSD 债务和拥有 ETH 抵押品,若 ETH 的价格再继续下跌会使抵押品价值小于

LUSD 债务,如此一来借款人就永远不会还钱了。

考量到最特殊的情况,Liquity 协议内建了称为恢复模式的提前清算机制,当借贷系统的总抵押率(TCR)低于 150% 时,会启动恢复模式提前清算抵押率较低的 Trove,直到 TCR 高于 150% 为止。

因此,依照借款用户的 Trove 抵押率,有几种可能出现的情况:

Trove 抵押率 < 100%,表示稳定池耗尽,债务再分配。

100% < Trove 抵押率 < 110%,自动清算。

110% < Trove 抵押率 < TCR < 150%,启动恢复模式,提前清算。

150% < Trove 抵押率,不会清算。

TCR 的高低取决于所有用户的负债与抵押品价值,是 Liquity 协议的全局债务,若其他用户的负债增加却没有提供更多抵押品时,TCR 将降低使所有借款人都可能面临提前清算的风险。通过这种机制去吓阻非必要的高杠杆借贷,从而保护 Liquity 协议的偿付能力。

套利

Liquity 可以让借款人以 1 LUSD 赎回价值 1 USD 的 ETH 抵押品。当 LUSD 价格低于 1 美元时,借款人(或是清算人)可以直接套利。

例如说,目前 LUSD 的价格为 0.8 USD。偿还 1 LUSD 贷款后会获得价值 1 USD 的 ETH,因此每支付 1 LUSD 就可以获得 1.25 LUSD,用户会有很大的诱因去归还 LUSD 借款 → 卖出 ETH → 卖出 USD → 买入 LUSD。

如此一来会销毁市场上流通的 LUSD 造成升值压力,促使 LUSD 价格恢复 1 美元的挂钩,此为 LUSD 的硬性地板价格。

相反地,当 LUSD 价格高于 1.1 美元时,借款人也能直接套利。

例如说,目前 LUSD 的价格为 1.25 USD。每抵押价值 1.1 美元的 ETH 就可以获得 1 LUSD 贷款,即支付 1.1 USD 可以获得 1.25 USD,用户会有很大的诱因去卖出 USD → 买入 ETH → 抵押借贷→ 卖出 LUSD → 买入 USD。

如此一来会增加市场上流通的 LUSD 造成通膨压力,促使 LUSD 价格恢复 1 美元的挂钩,此为 LUSD 的硬性天花板价格。

Liquity 与其他借贷协议间的差异和优势

与其他的抵押稳定币项目相比,Liquity 在使用者体验和系统安全性上都做了许多优化:0% 利率

Liquity 只收取一次性的借贷/赎回费用,借贷用户没有经常性的利息支出。

110% 的抵押率,支持高杠杆

Liquity 的高效清算机制有效降低了抵押率门槛,用户能从相同价值的 ETH 中获取更多的 LUSD 流动性。利用循环借贷可以实现 11 倍的杠杆,而要求抵押率

高于 150% 的借贷协议只能做到 3 倍杠杆。

抗审查和去中心化

LUSD 完全通过智能合约自动发行,没有社群治理,即使开发团队也无权修改,众多的前端服务提供商可以有效对抗审查的风险,实现真正去中心化稳定币的

目标。

完全抵押且直接赎回

LUSD 有充分的储备,可以随时兑换回相同价值的 ETH 底层资产。

快速清算

LUSD 不必经过抵押品拍卖过程,也可以快速处理需要清算的 Trove 债务。

充足流动性和低价格冲击

大部分的借贷协议都是被动地等待清算人提供流动性偿还债务,当市场上流动性不足或没有清算人愿意提供服务时,将对抵押品价格造成严重影响。

Liquity 的稳定池可以发挥协议自有流动性的效果,由 LUSD 的存款用户作为最终的流动性提供者,减少清算对抵押品价格的冲击。

分散风险

债务再分配能够避免坏帐的影响进一步扩大,鼓励用户还款提供 Liquity 协议必要的流动性。恢复模式提前清算高风险贷款,避免 Liquity 协议资不抵债发生系统性崩溃。

高水平的稳定币收益

在波动剧烈的加密货币市场中,清算其实是一门非常赚钱的生意。但在区块链上架设清算机器人需要相当的技术门槛,甚至可能因为机器人间的抢跑竞争,不只没赚到钱反而还亏了gas fee 。

数据显示Liquity 上线至今的 LUSD 稳定池存款平均年收益率 APY 竟然高达 32%,即使在熊市冷清时最低也有 3% 的收益率,无利息贷款反而赚的比大部分

借贷平台还要多。

Liquity 的争议和限制

2000 LUSD 的借款门槛

Liquidity 协议是以借贷系统的总抵押率(TCR)来决定是否启动恢复模式,提前清算抵押率不足的 Trove。因此黑客能够使用大量的低抵押率小额贷款发动粉尘攻击,利用恢复模式清算其他用户的大额贷款从中获利。

因此 Liquity 协议设下了最少 2000 LUSD 的借款门槛,但此举也限制了小额借款的用途。

不可变的智能合约

项目方无权对智能合约进行修改是一个双面刃,为了追求去中心化和抗审查付出的代价是 LUSD 没有升级的可能性,若要进行迭代就需要创建新的智能合约

(发行 LUSD V.2 版本),并且处理现有用户迁移的问题。

预言机漏洞

在 2022 年 9 月以太坊合并时,Liquity 团队发现了报价预言机的代码问题。Liquity 协议主要使用 Chainlink 的预言机做报价,唯有当 Chainlink 预言机失效时才使用 Tellor 预言机报价,但 Tellor 的备份报价系统存在缺陷可能提供错误信息,黑客在 ETHW 分岔链上超发铸造了数十亿枚 LUSD 代币。

由于 LUSD 代码无法更新,因此仅能针对 Tellor 预言机的报价系统改善防堵问题,目前没有用户因为预言机漏洞以太坊区块链上遭受实质的损失。

无治理机制

Liquity 并没有治理机制,在完全消灭掉人治干预的疑虑时,却也限制了往后社群参与和长远发展的潜力。

LUSD 长期溢价

LUSD 上线后经历加密货币市场的多次压力测试,仅有很少数的时候交易价格低于 1 美元,在各国政府相继宣布对中心化稳定币监管后,用户对于完全去中心化的 LUSD 稳定币需求增加,目前市场上购买 LUSD 需要额外支付 0.3~3% 的。

仅能使用 ETH 抵押品

LUSD 的智能合约无法升级,上线至今仍然只能使用 ETH 作为抵押,少了其他借贷协议的弹性。

LQTY 代币和 Liquity 生态系

LQTY 代币是 Liquity 协议发行的第二种代币,可用于赚取借贷系统的费用收入,并激励早期使用者和前端服务运营商。

LQTY 的奖励会分配给提供 LUSD 流动性的用户与机构,将 LUSD 存入稳定池、提供 LUSD 存款的前端服务、以及 Uniswap 上 LUSD/ETH 的流动性提供者都会获得 LQTY 奖励。

LQTY 代币的最大供应量是 1 亿枚,LQTY 不是一种治理代币,因为 Liquity 协议没有治理。

质押 LQTY 的用户能够从借贷协议中赚取发行贷款和 LUSD 赎回的部分费用。 LQTY 的流动性奖励每年减半,目前大多数的 LQTY 代币皆已在市场上流通。

LQTY 的创世分配占比如下图所示:

35.3% 为社群奖励

23.7% 支付开发团队与顾问

33.9% 保留给投资者

6.1% 属于 Liquity AG 捐赠基金

1% 支付前端服务提供商

与大多数稳定币相比,LUSD 的市场占比仍然偏低,但截至撰稿当下有 17 个不同的前端服务提供商,让用户能够顺利使用 LUSD 稳定币,通路广泛能够有效

抵御审查的威胁,目前有超过 10000 个独立的钱包地址持有 LUSD。

LUSD 也在 2022 年 5 月完成了与Mover 支付服务的整合,欧盟 28 个国家、英国、挪威和冰岛的用户可将非托管钱包(例如 MetaMask、CoinBase 钱包或任何其他通过 WalletConnect 的钱包)与 Mover 网络应用程序连接,直接用 LUSD 进行电子支付。

用户申请 Mover 借记卡需要通过 KYC 流程,首次订购费用为 9 欧元,另外每年还有 15 欧元的管理费。

LUSD 的发展目前在着重在流动性收益策略的开发与跨链应用,Chichen Bond是建立在 Liquity 之上的收益协议,LUSD 的持有人可以购买债券或是 BLUSD

代币,赚取比稳定池来的更高的收益。 Chicken Bond 有多种自动组合的收益来源,其中一部分是来自 Curve 的 $LUSD 流动池收益。然而需注意

Chicken Bond 是一种溢价的金融衍伸品,特定条件下利息收益会永远无法弥补溢价亏损。

近期官方也宣布了包含Aztec Netwoek和Optimism网络的上线计画,以及 Powerpool、GearBox、Sonne Finance 等多个 DeFi 项目的整合。 LiquiFrens则是针对 Liquity 缺乏社群治理这个问题所做的大胆尝试,期许通过代币奖励促进用户、流动性、放贷金额、和 LUSD/LQTY 的应用增长。

总结

Liquity 是一个基于以太坊的去中心化借贷协议,用户可将 ETH 抵押品存入 Trove 中,获取无利息的 LUSD 稳定币贷款。 LUSD 的价格与美元挂钩,将

LUSD 存入 Liquity 的稳定池中可以赚取收益。

只要抵押率高于 110%,贷款人可以无限期地借出 LUSD,对于有长期借贷需求的用户而言可说是一大福音。

高度的去中心化与众多的前端服务提供商是 LUSD 的特长,稳健的储备和清算机制证明了 Liquity 智能合约代码的有效性,在面对其他稳定币崩盘与监管的考验下 LUSD 成为脱颖而出的亮点,受到越来越多市场的关注。

然而 Liquity 上线后无法更新,以及缺乏社群治理的策略也限制了生态系的发展,开发团队正研拟方案,希望在完全放任式的去中心化与人治干预间找出一个

平衡点,以继续拓展 Liquity 的应用并发挥更大的价值。