Solv Protocol(SOLV)介绍

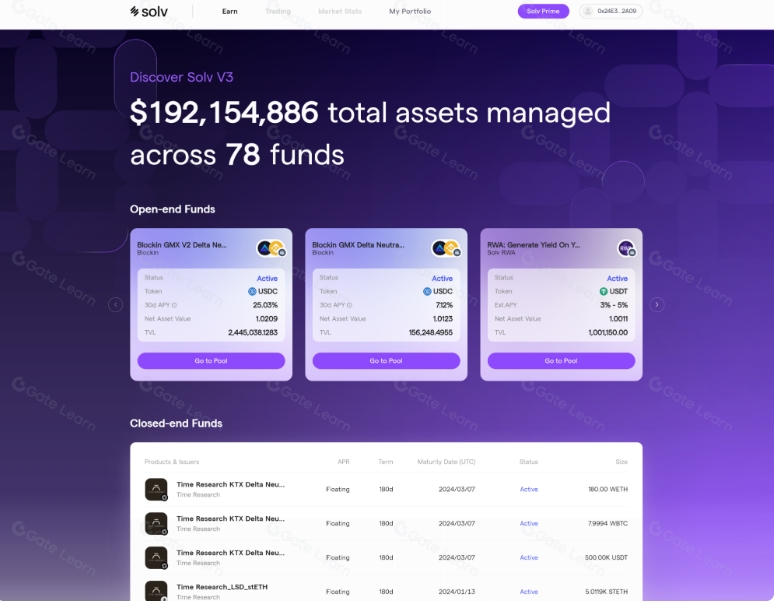

Solv Protocol是一个利用ERC-3525标准和其他创新技术堆栈的去中心化金融基础设施协议,其平台Solv Finance目前已经服务了超过26,000名投资者,并在V3平台上为基金产品募集了超过1.92亿美元的资金。本文将探索其机制、产品、代币经济学,并对其竞争力和长期发展进行分析。

项目背景

Solv Finance 在加密货币领域引入了多种资产类别和收益机会,最终旨在成为连接DeFi、CeFi和TradFi流动性的重要基础设施。在2023年,Solv V3正式亮相,成为首个基于ERC-3525标准构建的去信任基金基础设施。它进一步促成了受信任机构间的去中心化合作,为DeFi领域带来透明、非托管的风险控制机制。

Solv V3为全球的机构和零售投资者提供了一个透明而安全的平台,以探索各种可信赖的加密货币投资机会,它还为优秀的基金经理提供了高效的资金募集渠道和构建链上信誉的可能。通过这些功能,Solv致力于发掘、创造和实现实际收益,从而提升了加密金融的成熟度。

核心组件与架构

Solv之所以能以去中心化的方式实现多样化的加密投资体验,离不开两个基础设施:ERC-3525和风险管理引擎(Risk Management Engine)。

ERC-3525

ERC-3525结合了 ERC-20 数量特性(即可发行任意数量)和 ERC-721 的不可替代性(即NFT的独一性),并在标准中增加了一个叫做“slot”属性来满足针对金融场景或商业目的的更通用的分类机制。

使用ERC-3525的资产类型也被称作SFT (Semi-Fungible Token)。 SFT的数据结构包括 <ID, SLOT, VALUE> 。举个简单的例子,假设ID代表不同的债券发行实体,SLOT代表不同的债券系列,而VALUE代表每种债券的数量。例如,<Apple Inc, 2025 Bond Series, 100>可以表示Apple Inc发行的2025年债券系列中有100张债券。这种结构允许投资者和市场参与者以一种组织良好且灵活的方式管理和交易不同的金融产品,同时保持了资产之间的区分度和可追溯性。

风险管理引擎

Solv V3 构建了一个高度协作的去中心化的机构网络,这个网络为Solv Protocol提供强大的基金服务和风险管理。Solv也通过多种措施来完善风险管理引擎:

【1】非托管方案

在 Solv Protocol 中,所有资产,包括用户资金和流动性池的 LP 代币,都储存在智能合约中,确保了资产管理的非托管性。

【2】多方控制的保险库

Solv Protocol采用了去中心化的多方计算(MPC)方式管理资本,交易由多方共同控制。在合约代码内置的保障规则监管下,托管人、管理者和清算人共同管理交易权限。即便各方一致同意,任何单一实体也无法将资产转移出系统。此设计有效降低了交易对手风险,不仅增加了交易的灵活性,同时作为强有力的防线,严格限制任何未授权的提款。

【3】基于预言机( Oracle)的资产净值(NAV)管理

Solv的系统利用基于预言机的资产净值管理系统,保证基金份额的面值始终与流动性池内基础资产的价值相匹配,为投资决策、赎回和清算提供了重要的保障。此外,这种基于预言机的管理机制也确保了平台发行的代币能准确反映基础资产价值,从而让 Solv 基金代币可以无缝集成到更广泛的 DeFi 生态系统中。

【4】结算效能

在极端市场条件下,Solv Protocol的系统能利用基于预言机的资产净值管理系统,及时捕捉基金净值的变化并执行结算,确保平台能快速响应基金价值的波动,特别是在市场剧烈波动时。

除了这两个支柱型产品,Solv Finance还采取了创新性的费用机制来协调各方面利益并保证总资产净值的正确性。每次更新赎回净值(NAV)时,都会计算协议费用。计算公式为:已记录的资产净值 总股份数 管理费率 / 360 * 自上次费用计算以来的天数。协议费用通过发行额外的基金股份支付给基金运营者,同时从总资产中扣除相应的协议费用以重新计算NAV。这样,基金运营者通过接收额外的基金股份获得其管理费,同时保持基金的总资产净值准确。

产品与解决方案

作为协议面向客户的终端型产品,Solv Finance发展至今已经通过78个基金管理了1.92亿美元的资产。在Solv Finance,用户除了查看自己的投资组合外还可以申请发行自己的金融票据,根据官网显示,Solv Finance支持最快7天内为用户设计出定制化的金融服务方案。针对普通投资者,Solv Finance提供了Open-end Funds(开放式基金)和Closed-end Funds(封闭式基金),前者准入限制较少,可以在特定日期(比如每月的15/30日)提取;后者会设置准入条件,比如投资者白名单,而且是到期后赎回。目前Solv Fiannce提供了三种开放式基金和多种封闭期基金。

由上图我们也可以看出,由于策略不同,产品背后的资产标的和收益率也不尽相同。

【1】开放式资金

Blockin GMX V2 Delta Neutral Pool:在GMX V2上提供流动性,并在币安上进行对冲,该策略由专业做市商Blockin Capital制定,旨在将GM打造成低风险、高收益的稳定币矿池。年化收益率在25%左右(数据来自2023年10月23日)。

Blockin GMX Delta Neutral Pool:通过币安上进行的 Delta 对冲,在 GMX 上提供流动性。该策略由专业做市商Blockin Capital制定,旨在将GLP转变为低风险、高收益的稳定币矿池。年化收益率在7.2%左右。

RWA: Generate Yield On Your Stable Coins - ARB:以来自不同提供商的美国国债投资组合为支持,让投资者能够分散投资。该池仅向必须完成 Solv 的 KYC 和 AML 流程的合格投资者开放。最低购入金额为1,000美元,年化收益率约为3%-5%。

【2】封闭式基金

从Solv Finance页面来看,共有49个封闭式基金,目前未到期的还有五支基金,他们均来自Time Research,均为180天锁定期。主要使用的策略为Delta Neutral和LSD。

通过上文的不同基金种类的产品,我们也可以发现Solv是提供了多种策略供投资者选择,根据Solv协议文档,目前Solv V3主要提供四种解决方案:

【1】Delta Neutral

Delta Neutral是一个投资策略,通过组合多种资产或衍生品以消除价格变动对投资组合价值的影响。在这个策略中,投资组合的Delta(即价格变动对投资组合价值的影响)被设定为零。通过这样做,投资者可以保护他们的投资组合不受不利市场变动的影响,同时仍然可以利用其他市场变量(如波动性或时间衰减)来获利。

在Solv Finance,常见的例子是在 Uniswap 或 GMX 上运行的策略。 通过监控未平仓合约和货币变动, Blockin 的基金经理实时对冲风险。从历史上看,该基金的年化收益率为 10-30%。 除了 USDC 脱钩期间小幅下跌 1.1% 外,回报率一直非常稳定。

【2】Yield Enhancement

这种策略包括流动性质押,尤其是ETH流动性质押,受益于Ethereum的POS机制,投资经理可以将用户的ETH转化为LST(流动性质押衍生品),并通过多种LST策略,比如组成流动性池,借贷等提高质押收益。

【3】Structured Products

结构化产品将风险进行分级为初级和高级,该策略的初级部分提供了更高的回报,但也承受了更高的风险。这种产品的初级部分由于较高的风险,Solv Protocol往往要求基金管理人投资这部分资金。而高级部分则制作成Delta Neutral开放给普通投资者。

【4】RWA Assets

主要投资美国国债、贸易应收款和传统资产融资等现实世界资产。一个例子是使用链上美国国债,并通过循环借款或循环投资来杠杆化收益率。

代币经济学

Solv 官方对代币$SOLV的介绍有限,在其文档中,我们仅仅找到这样一句话:“$SOLV 代币最大部分将分配给我们的社区成员,部分代币供应将优先空投给开放式基金股东。虽然具体细节仍在最终确定中,但此次空投将作为协议上流动性提供者的额外收益。”

所以有关代币经济学的部分,有待官方进一步的披露。

未来展望

从上文的竞争力分析中我们可以看出,虽然Solv拥有创新性的技术,但在服务和用户规模上还有所欠缺,其官网推出的产品数量较少、规模较小,仍然需要进一步的发展。但其优势也非常明显,由于目前该平台的产品还是申请制,其产品的专业性和用户友好程度相较于一般资产管理平台和RWA平台都要好。而且在当前熊市背景下,RWA产品仅推出1周就募集了100万美金,募资速度已经非常惊人,具有很大的潜力。

当然Solv也有一些挑战和风险,仍需在未来不断解决:

【1】法律与监管风险

在处理代表真实资产的NFT凭证时,Solv项目可能会遇到法律和监管的合规性问题,包括与证券法、反洗钱法规等相关的合规要求。非法或不符合规定的操作可能导致法律风险和责任。

【2】市场波动风险

Solv项目的开放式基金操作模式面临市场波动风险。尽管基金经理通过投资大部分资金到交易平台并进行挖矿获取收益,以及通过对交易平台代币的对冲交易保护投资者本金,市场的不确定性和波动性始终存在。若市场剧烈波动或数字资产价格大幅下跌,可能不利于基金价值,导致投资者本金损失。

【3】管理风险

基金经理的投资决策和能力对基金绩效至关重要。若基金经理策略失误、投资能力不足或对市场变化反应不及时,可能导致基金绩效下降。

结语

Solv Protocol展现了区块链技术在资产管理领域的创新应用,通过ERC-3525和其他独特的技术堆栈,为投资者和资产管理者提供了一个透明、安全且高效的平台。尽管面临市场竞争和法律监管等多方面的挑战,但Solv通过不断的产品迭代和市场拓展显示了其发展潜力。未来,随着DeFi和RWA策略的进一步融合,以及法律监管环境的逐渐明朗,Solv有望在数字资产管理领域占据重要的位置。通过不断优化用户体验和拓展产品线,Solv将进一步推动去中心化金融的发展,为投资者和资产管理者提供更多的可能。